👆点擊藍字,關注我们

自川普上台以来,美股經歷了这一年多来最大幅度的上涨,不光美股大盤表现强劲,眾多明星个股也原地起飛!

看到这种情景,很自然的,一种恐高情绪便油然而生了。上个文章中,我在分析川普上台對于美股具体影响时,就有非常多的看官表达了担忧。

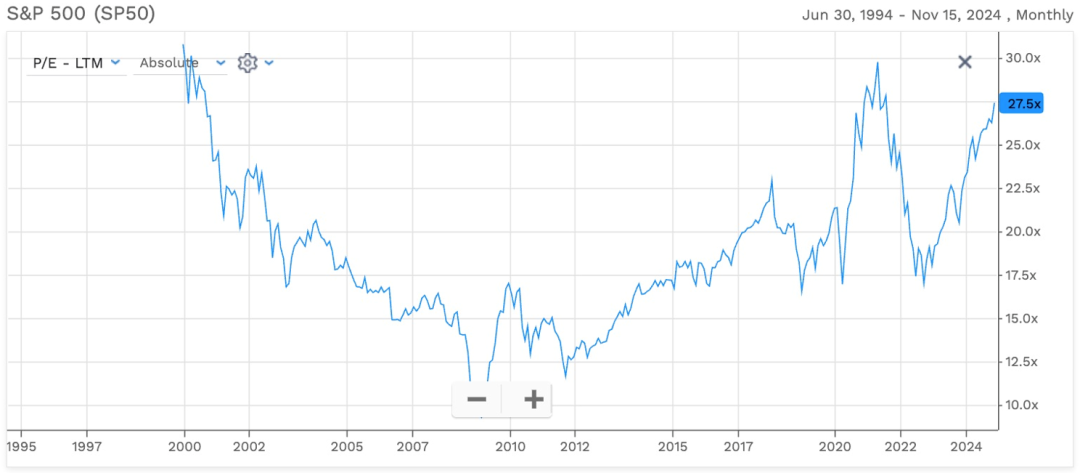

事實上,大家有这种想法并非空穴来風。如果我们看现在美股的估值,确實高到吓人。现在美股的估值放到歷史上也只發生过两次,一次是00年,另一次是21年。稍微有点股市經验的人都知道,这两次最終都以泡沫破裂收場。

那么现在的美股是否真的太貴了呢?今天这期影片,美投君就来给各位看官深度剖析一下这个問题。最終你会發现,美股太貴不过只是表象,真正的風险其實遠比这更加隐蔽,影响也更為嚴重。那么接下来,我们就一起来抽丝剥茧,了解美股真正需要担心的風险到底是什么?了解了这一点,將能够让我们未来很长一段时间做到安心投資!

美股现在是不是處于泡沫中?

刚刚我们看到,前两次美股达到如今这么高的估值时,都已經是泡沫化十分嚴重的情况了,而且没过多久,泡沫就破裂了。那么我们现在的市場中,到底有没有泡沫呢?

不知道大家还記不記得,我曾經多次跟各位看官分享过,泡沫生成最典型的标志是什么?没错,正是散户的情绪!更具体一点,就是散户的資金量。美股歷史上歷次泡沫中,無一例外,泡沫的終点都是散户資金最活跃的阶段。那我们不妨就来看看当前的散户情绪到什么位置了?

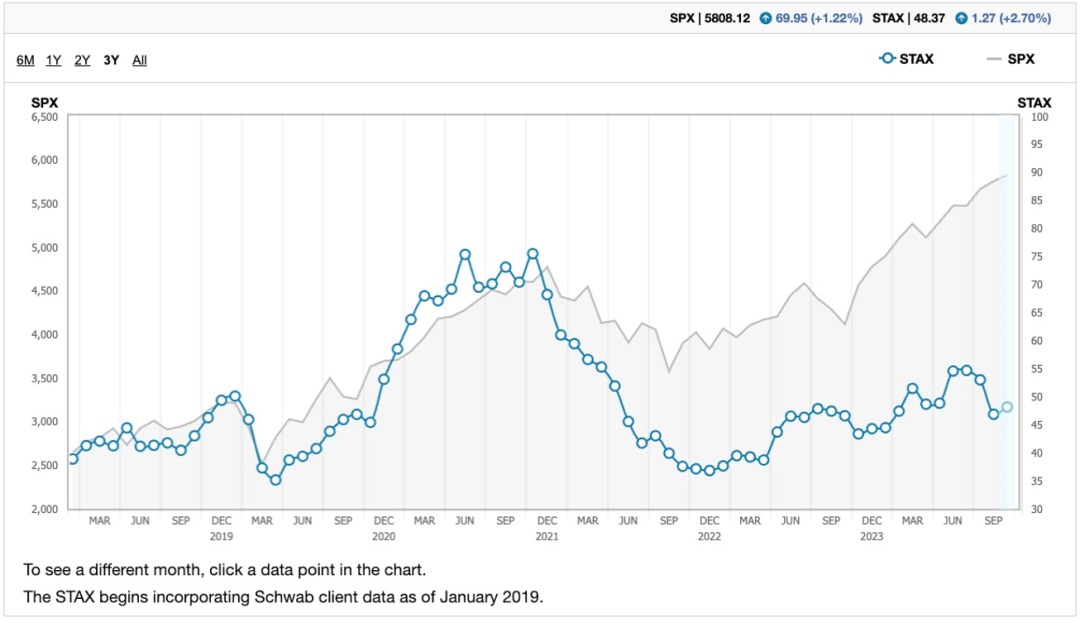

下圖是美国最大的券商,嘉信證券,根据他们的内部資料总結出的散户活跃趋势圖。圖中灰线是股市的表现,藍线则是散户的活跃度。可以看到,相比于火熱的股市,散户目前的活跃度还相對穩定,遠低于21年,上一次泡沫时的情况。

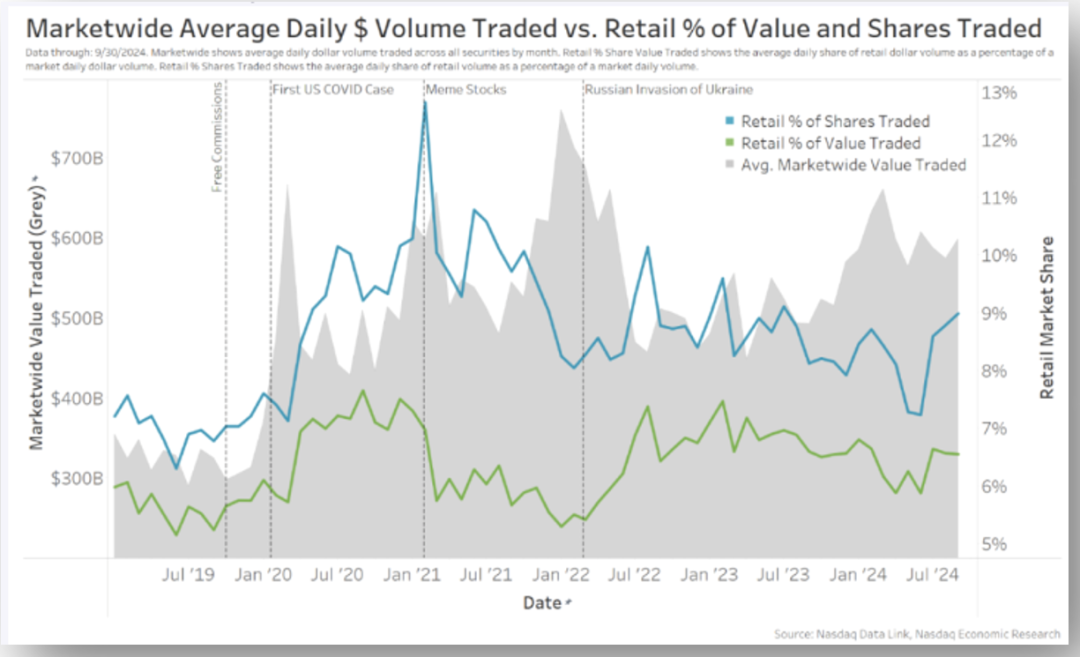

这張圖则是納斯达克交易所总結的,散户交易相比于总体交易的比例表现。绿线是交易额的比例,藍线是交易量的比例。可以看到,这两者目前来看并不算低,但遠没有达到21年泡沫时的水平。很顯然,散户目前的情绪,还没有到过度高涨的地步。

不过,虽然散户情绪还算穩定,但这并不能說明完全没有泡沫。因為散户都是泡沫末期才入場的接盤侠,而往往泡沫的生成都是大机构的資金推动的。那么现在机构的情绪如何了呢?是否有什么異常訊號呢?

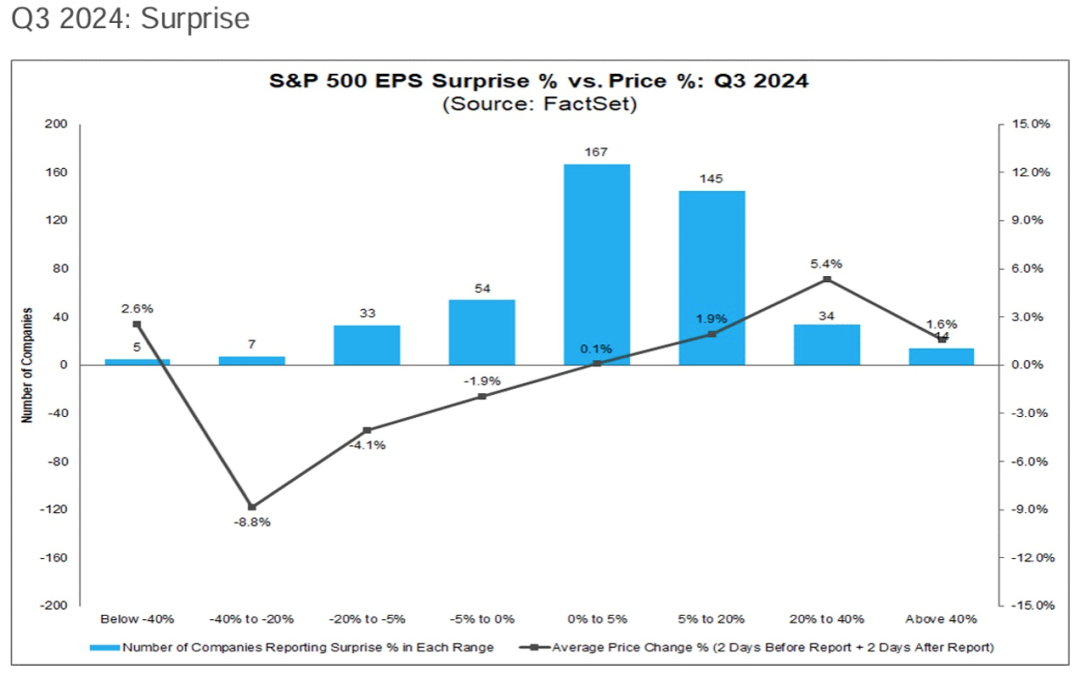

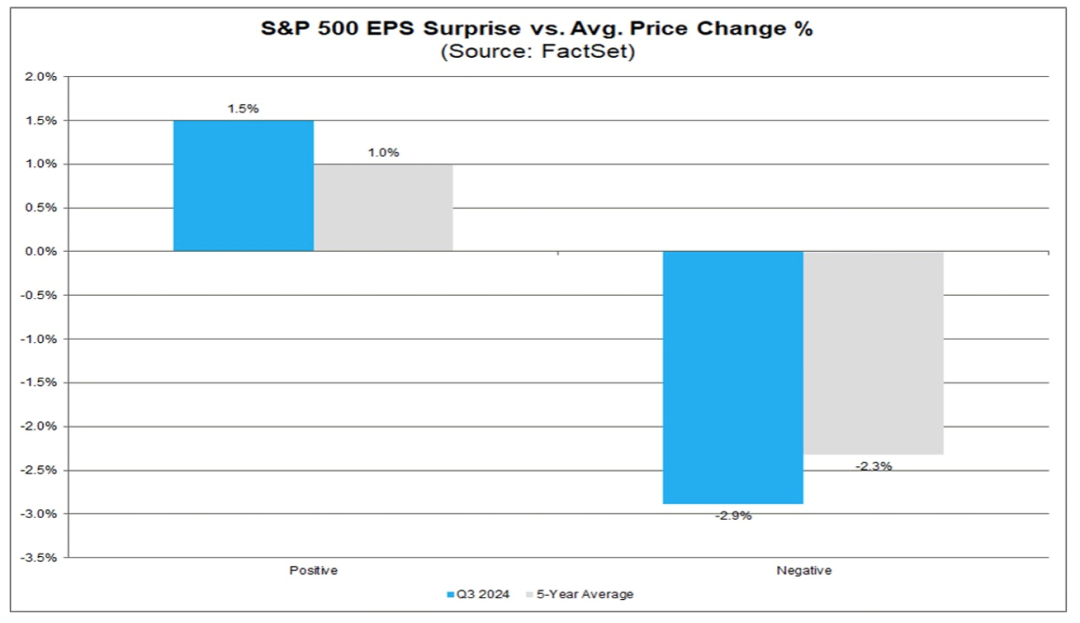

我们不妨先来看看最近完結的财報季的情况。因為财報后的股价表现,一般都是大資金的应激反应,从中我们能看出机构的情绪是怎样的。根据Factset的資料,本次财報季,标普500的公司盈利,平均要超出预期5%,股价才能够上涨,否则即便超预期也是下跌。而一旦盈利不及预期,股价平均下跌的幅度為2.9%,高于歷史平均的2.3%。可以看到,机构的情绪还是相對理性的,不仅没有给企業業績留任何余地,还会加倍懲罚不达标的公司。

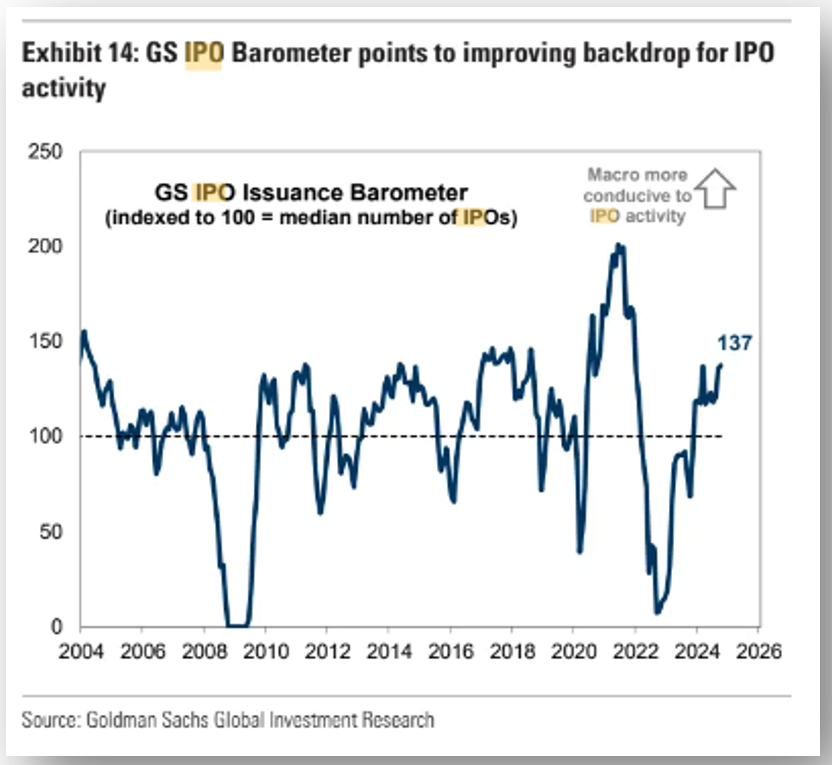

另一个典型的反映机构情绪的指标,是IPO的數量。IPO是典型的机构的遊戏。無論是00年互联网泡沫,还是21年的科技股泡沫,都是IPO最為疯狂的阶段。那现在的IPO數量如何了呢?下圖是高盛总結的,歷史IPO數量的表现。可以看到,现在的IPO數量已經恢复到了一个并不低的水平了,不过相比于21年还有一定差距。

总結来看,無論是财報后的应激反应,还是IPO的數量,基本都反映出机构的情绪在快速恢复,但是还没有到生成泡沫的水平。

美股现在的估值

那是不是得出这个結論我们就可以高枕無忧了呢?也不行,尽管散户和机构的情绪都算理智,但这只能說美股还没有泡沫,却并不能說美股并没有被高估。毕竟實實在在的估值資料就摆在那兒,我们不可能視而不見。我们看到,极度在意估值的巴菲特已經開始离場了,那么现在美股的估值到底高估到什么程度了呢?是否会给我们的投資帶来無可挽回的風险呢?

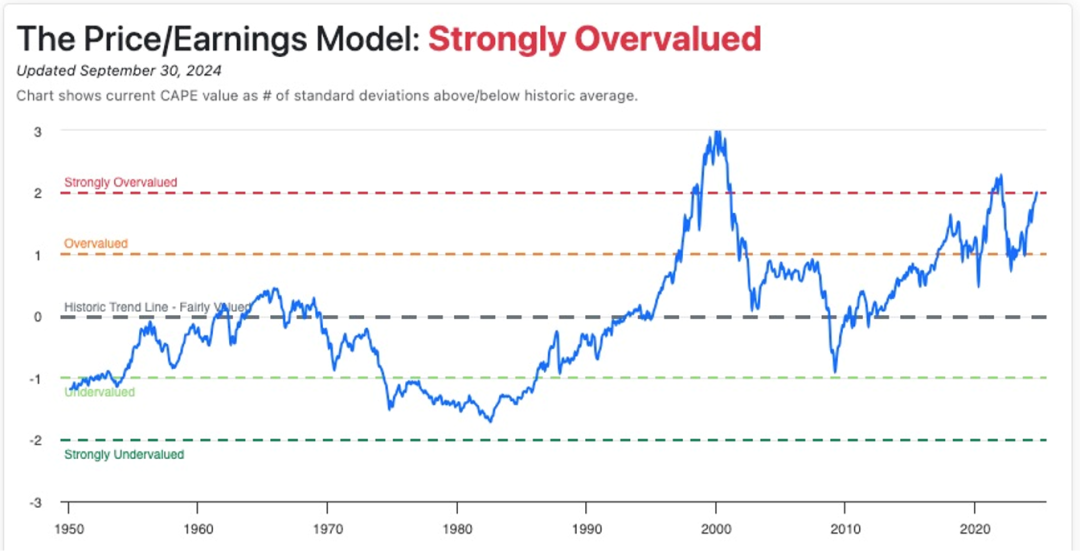

下圖展示了标普500过去25年的估值表现,可以看到,现在美股的PE估值已經来到了27.5倍,仅次于互联网泡沫,以及21年的疫情。放到整个美股歷史,也處于第三高的状態。那么这种高估值真的能够持续吗?我看到市面上不少人就是拿着这个資料說美股不行了。但美投君今天不打算止步于此,我们还得繼续深挖这个估值背后的邏輯,看看問题到底出在了哪里。

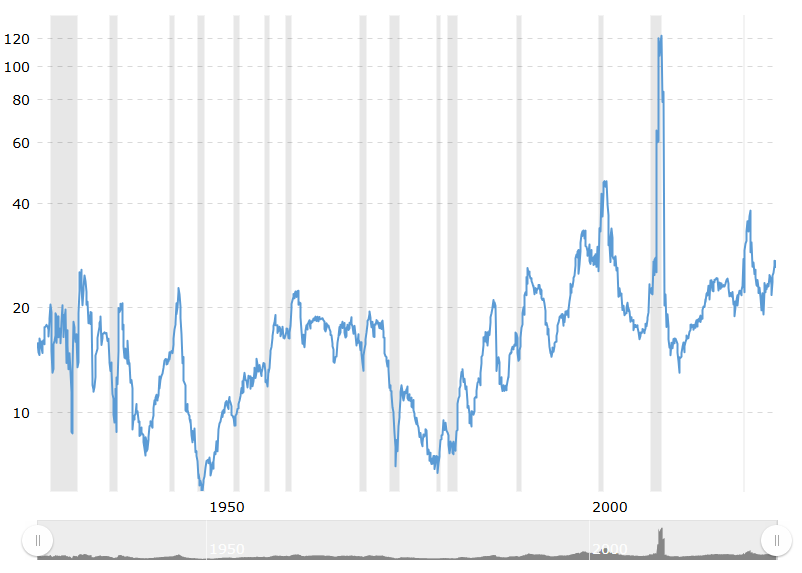

下圖展示了过去100年美股的估值表现。如果你只看平均值会發现,美股歷史平均值也不过只有15倍。很多人总喜歡拿着这个資料来對比现在的美股,說美股被嚴重高估了,但實際上这样的對比是极具誤導性的。如果你仔細觀察会發现,从90年代往后,美股的整体估值已經發生了結构性變化,过去30年美股的平均估值已經来到了20倍左右。

当然即便是20倍的平均,也比现在的估值更低。我說这些不是要證明现在的估值不貴,而是想先帮各位看官拆解清楚当前估值貴的原因,最后我们再統一分析。接下来的分析也是这个邏輯,我必须得先把这点砸瓷實了,免得有人不看完文章就在評論区里炫键盤。

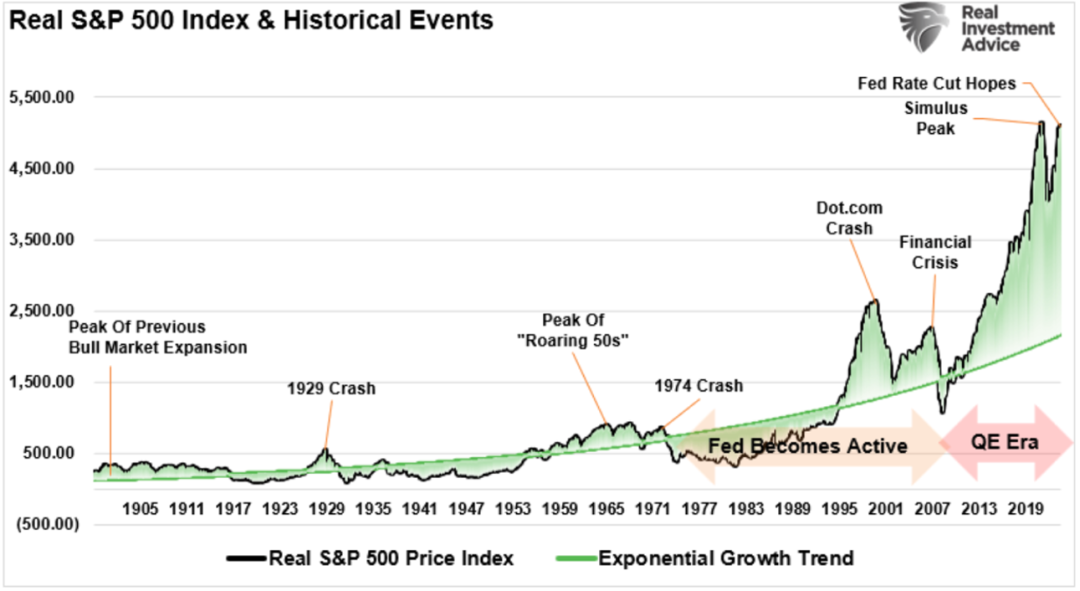

其實,發生这样的結构性改變,背后也是有一定的支撑的。第一点,是美联儲的角色轉换。从下圖中可以看出,70年代后,美联儲的重要性才開始顯现,直到90年代,美联儲才具備了决定性的作用,而到了08年金融危机后,美联儲又学会了QE,它對于市場的影响又进一步加深。正是美联儲角色的轉换,使得整个美股的确定性加强,也增添了更多的流动性,那么估值也自然水涨船高。

第二点,是和科技股的高估值有關。90年后的互联网革命中,湧现出了大量的科技巨頭,这些公司比起传統行業来說,更容易獲得强者恆强的地位,这让他们具備了持续高速增长的能力。

第三点,是全球化让美国的企業能更容易的享受到全球其他国家的發展红利,这让美股企業的盈利增速有了一个质的提升。

很顯然,美股估值很可能给已經發生了結构性的變化。而站在现在这个时间点,美联儲的作用很顯然还在进一步提升,而面對新一輪AI的技術革命,科技股的地位还有提升的可能。不过,全球化的趋势倒是看到了一些逆轉的趋势。综合来看,未来美股估值的結构性上涨很可能还会繼续,再拿着歷史資料做比較很顯然会存在誤導,这点必须要引起投資者的重視。

现在美股估值的“支撑”

了解了美股估值結构性變化的可能后,我们还不能就此止步,因為美股估值还有进一步拆解的空间。下面这張圖很有意思,这是高盛总結的过去40年,标普500中市值最大的10只股票的估值表现,以及剩下的490只股票的估值表现。可以看到,如果刨除了估值最大的10只股票,剩下的公司其實估值波动并不大,而现在的19倍估值,虽然算不得便宜,但遠没有之前看起来那么夸張。真正導致美股高估的就是市值最大的那几只股票,而且从来都是如此。那么關键的問题就是大公司的估值是否被高估了呢?咱们这里先按下不表,后面我们再回来解釋。

现在我们再整体来看美股估值,結論就變得清晰了。参考了歷史估值平均后,我们發现美股的估值已經發生了結构性的改變,现在用20倍作為一个基礎的参考算是比較合理的。那么27.5倍的估值就顯得没有那么夸張了。而在这27.5倍的估值中,又可以分成两部分,一邊是大科技的超高估值,另一邊是490的相對高位。

很顯然,即便是將估值拆解后,美股很貴这个結論依旧没有改變,只不过是幅度没有看起来那么吓人了。但是貴就一定是風险吗?事實上,美股估值从来都不是一个好的预测短期股价走势的指标。因為貴其實只是表象,我们得清楚導致貴的原因,才能明白美股最核心的風险到底在哪?

我们一直說估值,那到底是什么估值呢?其實說的是PE估值,也就是price to earning ratio,他是股价除以企業盈利得到的一个比例。我们上面一直在討論价格,但却忽略了估值中更為重要的一个要素,企業盈利。相信没有学过金融的看官也能明白一个道理,如果企業未来的盈利增长快,那么公司现在的估值就会貴。華尔街并非是一群無腦的动物,高興了就买,随意去推高估值。他们推高估值其實也是有原因的,而这个原因正是盈利预期的大幅增加。

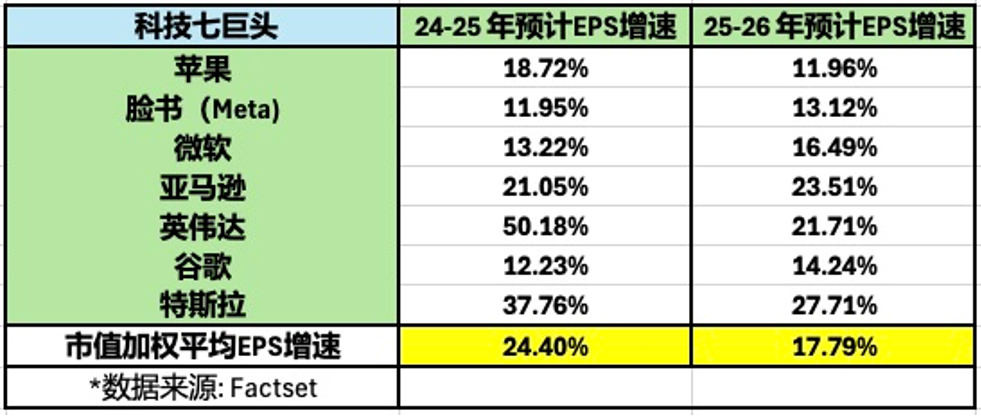

下圖是我根据Factset資料总結的明后两年華尔街對于大科技盈利增速的预期。可以看到,明年7大科技的平均盈利增速能够达到驚人的24.4%。而到了后年,平均的盈利增长也能达到17.8%。这里英伟达和特斯拉的表现最為突出,而即便不看这两家公司,剩下的大科技也仍然都能够保持两位數以上的增长。所以他们的估值貴,根本原因就是盈利预期非常的高。

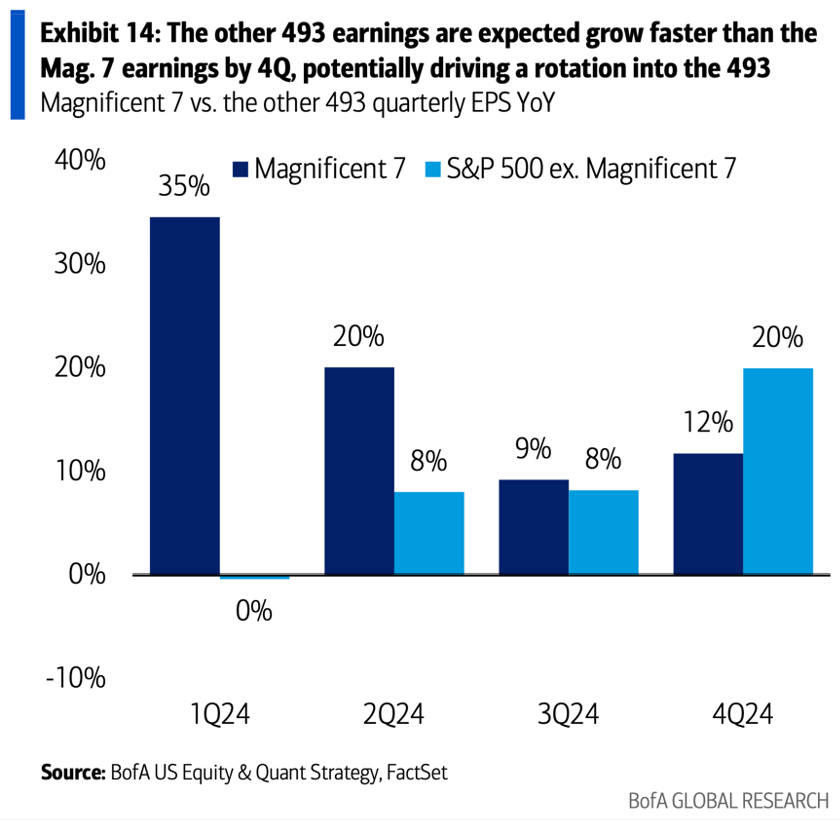

大家还别以為只有大科技的盈利预期高,事實上,刨除这7家公司,剩下的493家公司的盈利预期也不低。下圖展示了美銀总結的标普500的盈利预期。圖中淺藍色的柱子是标普493的盈利预期。可以看到,華尔街预计,今年第四季度,493的盈利增速將会迎来大涨,直接跳涨到20%。这样超高的增速预期,也是标普493的估值能够达到歷史高点的真正原因。

所以你看,導致美股现在超高估值的核心原因,就在于超高的盈利增速预期。那么这样超高的盈利增速真的能够實现吗?如果可以,那么现在的估值就是合理的。如果不行,那么美股必然会迎来下跌。这才是当前美股面臨的最大風险!

多方 & 空方觀点

關于这个風险,现在肯定是没有确切的答案的,不然就不叫風险了。美投君这里想先给大家客觀的展示多空双方的觀点,最后我再說說我的看法。

多方的觀点主要有三点。

第一,是美国的宏觀環境现在正在開始复蘇。無論是降息周期的開启,还是川普的減税政策,外加当前美国經濟所展现出的韧性,都让人相信,复蘇周期能够促进所有企業的盈利增长。

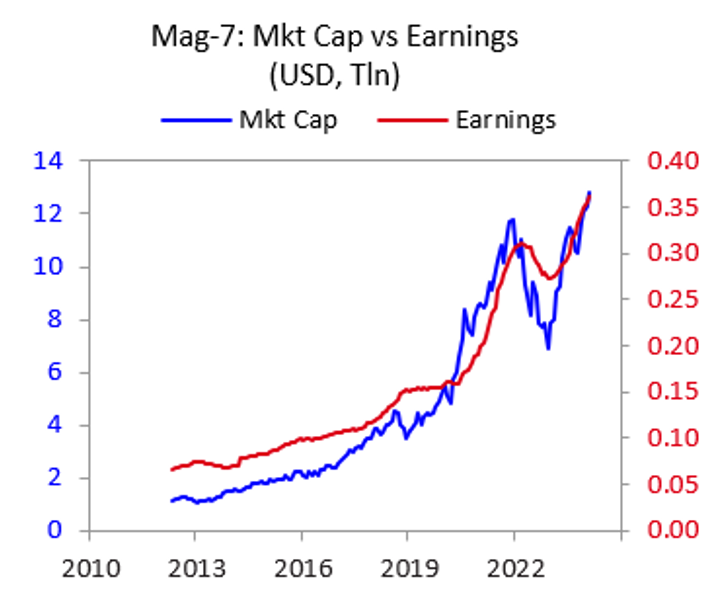

第二,是大科技的盈利提升是有足够支撑的。很顯然,美股高估值的關键就是就是大科技的高估值。现在大科技整体的估值大概是32倍,这样的估值配上20%以上的盈利增速其實并不能算貴。下圖就展示了大科技过去10年股价增速和盈利增速的表现。可以看到,两者是高度重合的,这意味着大科技确實有能力长期保持盈利的高速增长。这虽然很不可思議,但是歷史却给出了积极的答案。

第三,则是AI技術革命的加持。AI的出现對于企業盈利来說,很可能帶来結构性的變化。现阶段,AI最重要的功能就是為企業降本增效,那么最直接的体现就是帮助企業增加盈利能力。而我们现在已經看到了AI在这方面的效果,只要AI技術持续發展,企業盈利的提升就是可期的。

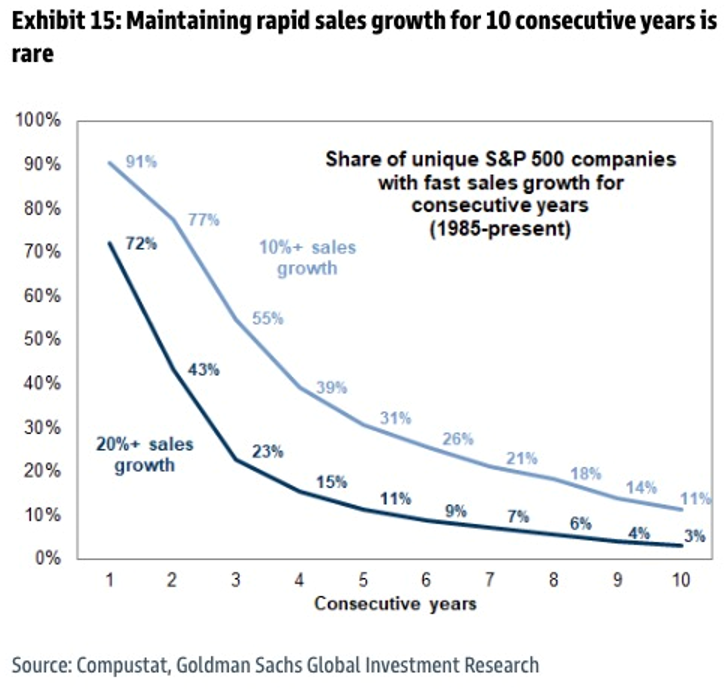

空方的觀点来自于高盛。他们认為大科技的持续高速增长是脱离實際的。他们發现,从歷史上看,能够长期维持營收增长在10%以上的公司,只有不到11%。而能够维持20%以上營收增长的公司更是不到3%。而反应到企業盈利上,同样也会是如此。但现在市場确认為,这些大科技能够长期保持高速增长,这顯然是不现實的。随着市場竞争越来越激烈,以及未来反壟斷监管的入場,这些大科技很难长期维持这样的增速。

另外RBC也對美股公司的盈利表达了担忧。他们认為,美股公司要想达到现在预期中的盈利,必须要让美国經濟持续保持高于歷史平均的增长,同时美联儲还要有足够强的降息刺激予以支持。这个前提太苛刻了,目前看来这两点都没有那么好實现。

不知道各位看官,你们站哪一方呢?不妨在評論区留下你的看法。我就說說我个人的一些淺見,不一定對,就当是抛磚引玉了。

我个人是站多方的,因為我相信AI技術的發展能给企業帶来切實的改變,而且是馬上就能够看到的改變。

AI降本增效 & 泡沫化

前两天,我跟那兒研究Shopify的财報。这公司虽然也有些AI工具,但本质上其實跟AI没啥關系,我也没琢磨它能跟AI扯上啥關系。但哪天,看着看着财報,我就很奇怪,它最近这两个季度,怎么利潤就突然有了这么大的提升呢?后来翻看财報会議才知道,管理層說这跟公司利用AI優化成本有很大關系。

这件事兒其實對我的冲擊挺大。一直以来,市場都在期待着那些軟體公司能做出什么AI相關的業務,帶来新的營收增长,但實際上效果并不明顯。可人们却没有意識到,现阶段的AI,比起帶来新的營收,其實優化成本是更直接,也更有效的手段。前一阵兒,我看到一个資料統计,說微软的Github Copilot平均能给程式员的效率提升60%。那理論上,軟體公司不就能裁掉60%的程式员了么?当然,實際的情况肯定不会是如此,还是有很多工作是AI替代不了的。但是AI降本增效的效果,很顯然已經開始顯现了。那么比起營收的增长,盈利的增长其實是更值得期待的。

你当然可以說Shopify只是个个例,但我是願意相信,这种AI降本增效的效果,很快就会在美股公司中蔓延開来。当年互联网革命中,除了基礎層公司的湧现外,最先發生的一波红利,也是企業的降本增效。比如网上订单,網路支付,電子郵件,这些都帶来了生產力的大幅提升。我相信同样的情况也会發生在本次AI革命中。短期内企業盈利的提升,我认為是可以期待的。那么美股现在的高估值,我认為就并没有想象中那么危险。

不过,對于我个人而言,無論最終的判斷是怎样的,我都会為自己判斷错做好准備。我深知,站在现在这个时间点,不管是美国經濟的复蘇,还是AI的降本增效,都具有很强的不确定性。没人能一口咬定未来会如何發展。但即便如此,無論你的判斷是怎样的,我想现阶段保持投資都異常重要。

因為摆在所有投資者面前的,除了盈利不及预期这个下行風险外,还有一个不得不關注的上行風险。那就是AI的泡沫化。AI泡沫化,我其實之前跟各位看官详細分析过,这里我不打算展開。我个人是认為AI革命是一定会發展成泡沫的,只不过是时间早晚的問题。而现阶段,朋友们,其實我们已經具備了一定的泡沫化土壤了。無論是货幣政策的持续宽松,还是宏觀環境的复蘇,亦或是AI本身的發展,都已經是箭在弦上了。

AI泡沫化这个话题其實还有繼续展開的空间。比如如何判斷AI泡沫的来臨?最需要關注的訊號有哪些?特朗普政府和美联儲都起到了怎样的作用等等。由于跟今天的主题不相關,我不打算展開講。如果大家感興趣,就给本期影片点个贊,点贊过1万,我就去筹備AI泡沫的影片。

結语

站在现在这个时间点,面對美股的高估值,你可以說,我学巴菲特,我看到高估我就撤,我不管你是泡沫还是崩盤,我都不参与,那也没毛病。只要你也能像巴菲特一样持有大量现金,一等就是三四年就行。我呢,自知我没有那个魄力。其實即便是泡沫,也是有一套投資方法的,只要能做好風控,也可以做到穩定賺錢。而我自己也很想再乘上一波泡沫,試試自己的火候。21年的科技股泡沫我是經歷过的,我感觉我还能再蹦跶一下。毕竟还年轻,输得起。

最后呢,我得给本期文章做个总結,要不然大家该觉得美投君要無腦冲了。本期影片,我们着重分析了美股是否被高估?經过對美股估值的拆解我们發现,现阶段的美股遠没有很多人想象的那么高估,但是高估仍然是存在的。而高估不过是表象,背后真正的風险在于華尔街對于企業盈利的超高预期。虽然說,我们最終没有一个确凿的結論,但是了解这点核心風险,相信咱各位看官在未来的投資中就能知道该着重關注什么了。我认為现阶段,最重要的就是保持投資,因為未来美股的上行風险(AI泡沫化)和下行風险(盈利不及预期)同等重要。

往期推荐

|

|||

|

|||

|

|||

|

联系我们

商務合作、博主加入美投圈、投稿:

[email protected]

www.meitouquan.com

本篇文章來源於微信公眾號: 美投investing

文章末尾固定信息