美股又又又創新高了!有粉丝想让我聊一下美股,简单聊几句。

1,国家級杠杆牛

關于美股,其實前面聊过好几次,美股持续上涨📈的原因很好解釋,無非就是利潤与估值的戴维斯双擊。

如果我们去看一下,就能發现,标普500指數的市盈率在过去几年有了比較明顯的提升,相比較2011年,标普500的估值上升了1倍,相比較2022年底部,估值也上升了近50%。

要知道,自2022年底部算起,现在的标普500涨幅也不到70%,而这其中,50%都是估值提升帶来的。如果我们看席勒市盈率(使用过去10年的平均淨利潤来计算市盈率,以平滑經濟周期對公司盈利的影响),这种估值状况更加明顯,目前美股的席勒市盈率已經處在美国歷史最高位附近,仅次于2000年互联网泡沫时期。那么,問题来了,為什么企業的成熟度越来越高,而美股的估值水平越来越高呢?

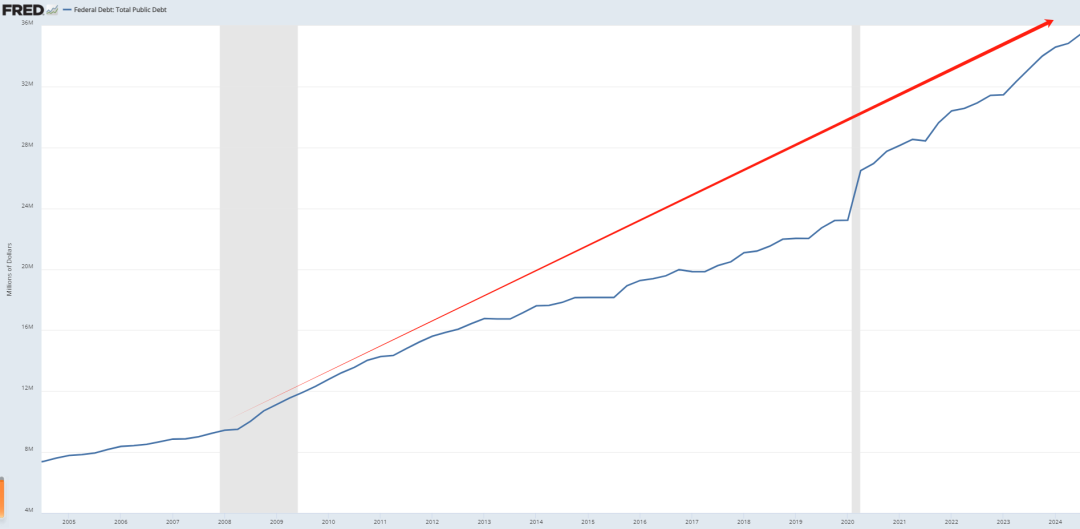

当然了,除了科技革命帶来英伟达以及特斯拉超额的估值提升之外,最大的原因就是美元流动性泛滥了。2008年之后,美元債務就持续飙升,2020年之后,債務增加的斜率进一步上升。

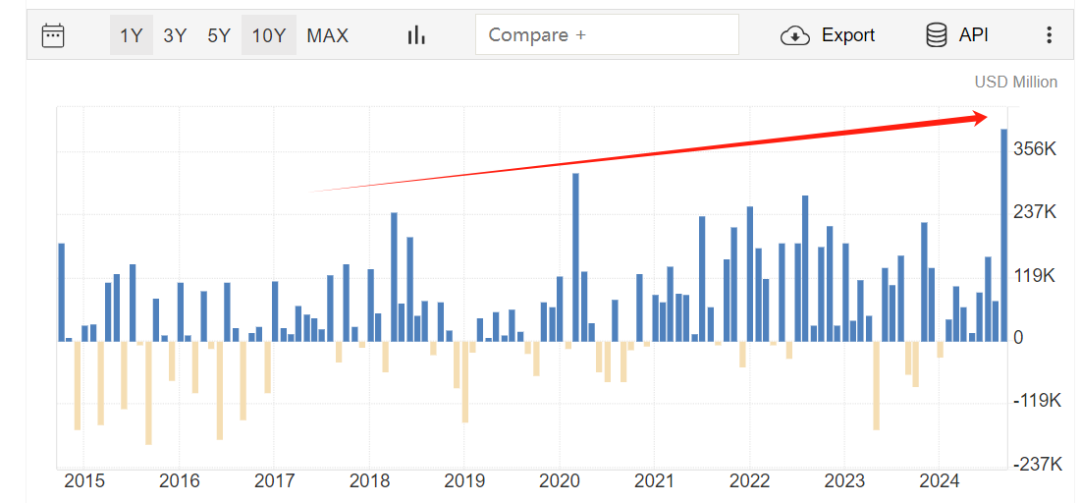

最近几年,海外資本长期性淨流入美国,成為支撑美元流动性的關键因素。那么,為什么2018年之后,美元流入美国的速度增加了呢?因為美国實施了大規模的減税行為。

2017年12月2日,美国参議院以51票對49票透過税改法案。该税改计劃涉及在美国的所有企業和个人,減税規模高达4.4万亿美元,是自里根时代以来最大規模的税改。

2018年開始正式执行,企業税率从35%一直下降到21%,如今还要繼续下降到15%!高盛集團更是预计,減税政策將使标普500指數公司的企業盈利在未来两年增长20%以上。

所以,当市場认為美股还会繼续上涨,且美元流动性很充裕的时候,資金自然就来了。那么,美国的錢从哪来的呢?很顯然,美国的錢是借来的,税改的代价是庞大的财政赤字。

也就是說,美国整个国家在加杠杆,試圖让美国制造業回流,也試圖让美国在下一輪科技戰争中占领制高点,到时候用科技的利潤来償还美債,環流就通了。当然了,还不上也没什么關系,大不了就是美元贬值,这年頭,欠的多了,才是大爷。

所以,美股这一輪牛市,属于国家級别的杠杆牛,透過大規模的減税以及科技創新,帶动資金加速从海外流入美国。

2,美国牛市回忆錄

我一直有一个觀点,不看歷史,就看不清未来,因為过去与未来总是相互勾連的,未来發生的很多事情,其實过去早已經埋下了种子。

在很多人的印象中,美股一直都是牛市,但其實如果我们細細去看美股的歷史,也有过相当不确定的阶段,只是我们的人生长度似乎只經歷了其中一段而已。

这让我想起了《論语·子路篇》中記载的三季人的故事,一个人与孔子的弟子自貢争論1年有几个季節,然后孔子出来說有三季。最后等人走后,孔子對子貢說:孔子說:“你没看到刚才那个人全身都是绿色的吗?他是蚂蚱,蚂蚱春天生,秋天就死了,他从来没見过冬天。你講三季他会滿意,你講四季吵到晚上都講不通。你吃亏,磕三个頭,無所谓。”

就像以前,人们說房价会跌的时候,很多人根本不相信,因為在他们生活的一生中,房子的价格一直都在涨,他们習慣于用自己有限的认知,去预测未来。所以,认知一定要注重歷史的长度。

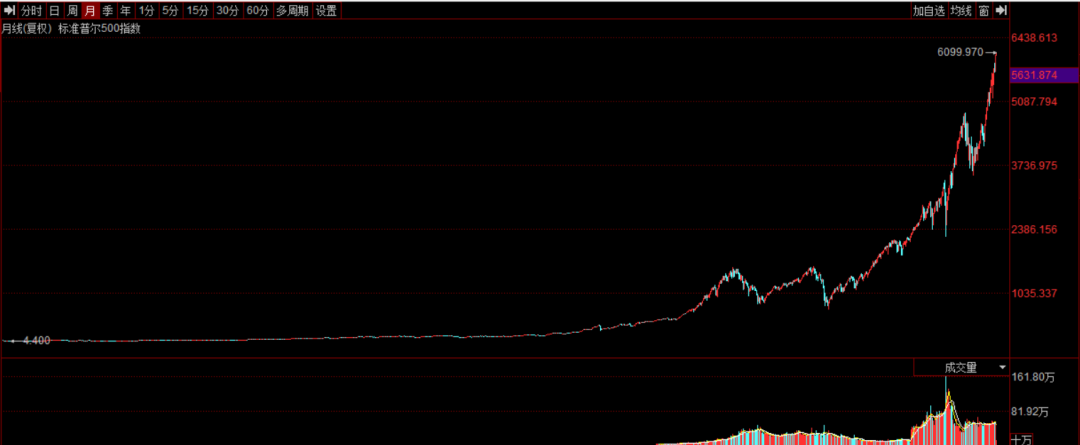

同样,百年美股并不是只有春夏秋三个季節,1929年大崩盤,美股大跌近90%,其后就是歷史性大萧条。1960-1980年之间,在冷戰的阴云之下,大滞胀时代来臨,美股横盤了近20年,比咱们的3000点还惨,甚至美国人自己都說:股票已死。

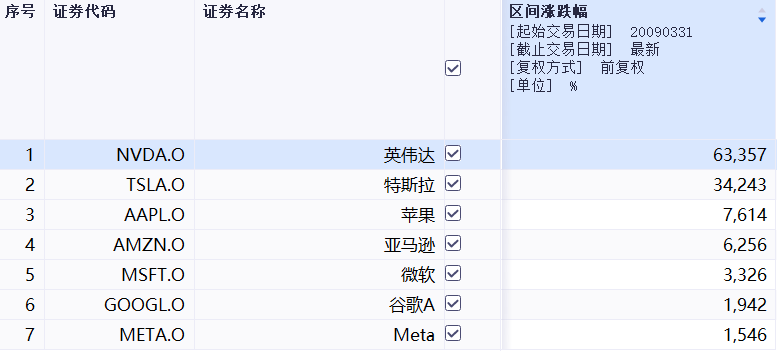

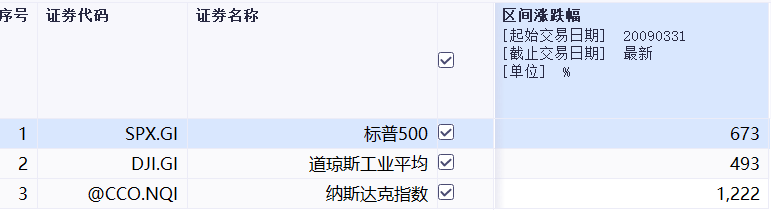

随后在2000年互联网泡沫破灭之后,美股經歷了近10年的横盤,直到2009年之后,美股才重新迎来了美股的上升趋势,一直延续至今。从2009年3月31日最低点附近算起,英伟达上涨633倍,特斯拉上涨342倍,苹果76倍,亞馬遜64倍,微软33倍,谷歌19倍,META15倍!

同期,标普500指數上涨6.7倍,道瓊斯工業指數上涨4.9倍,納斯达克指數上涨12.22倍。顯然,科技是美股过去15年持续大涨的核心因素。

如果說1980年之后,美股上涨的科技动力是PC互联网,那么2009年之后,美股上涨的科技动力就是移动互联网。以苹果、谷歌、微软、METa為代表的一系列美国科技巨頭,在移动互联网时代,把欧美日韓等互联网市場干的天翻地覆,完成了一輪收割。

結果就是,2009年之后的15年里面,欧洲和日本的GDP几乎原地踏步,因為他们的移动互联网已經完全被美国壟斷,用自己的地养美国人。

当然,也少不了美国政府政策的改變,在此期间,美国加大了債務负担,用美元債務来為增长蓄力。如果我们仔細看一下,美国債務占比GDP的比重,就能發现这張圖和美股的走势高度匹配。

顯然,如今,美国又在用老套路,一邊打着反倾销的名義打關税戰,另一邊,加杠杆,用美元債務来给美国企業減税降費,让自己的企業在全球范围内竞争。

只要美国能够重新在AI领域再次獲得领先優势,那么就可以像在PC、移动互联网时代一样,完成新一輪的收割,美股恐怕又能够像过去一样。

但,美国和过去40年所處的情况截然不同。

第一,从政治環境来看,80年代開始,美蘇争霸已經開始有了結果,美国開始在全球范围内擴張影响力,美国享受了全球化的巨大成果。而现在,全球化几乎已經渗透到全球的每一處,繼续渗透的空间已經不大了。

第二,从竞争對手来看,80年代開始,美国是上升趋势,而现在中国是上升趋势,中国取代蘇联成為美国最大的竞争者。美国《国家安全戰略報告》早就將中国定位為戰略竞争者。中国和蘇联是截然不同的两个經濟体,中国有着庞大的人口、統一的文化、丰富的資源、温暖的環境、宽阔的海岸线、穩定的政治環境。中国在產業升級,意味着將要不斷侵蚀美国的優势產業。

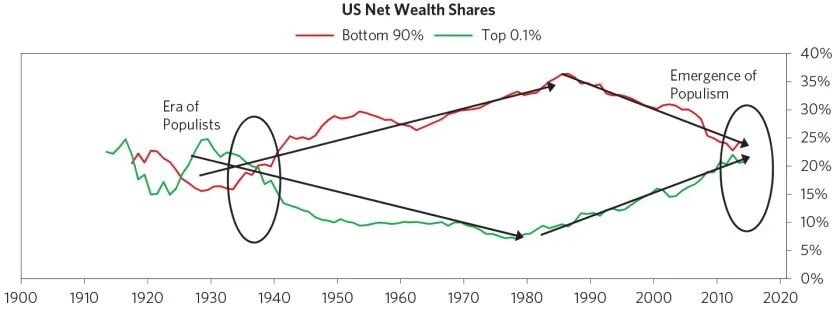

第三,从美国国内的情况来看,美国国内矛盾正處在2戰以来的最高值,贫富差距問题非常突出。过去40年的經濟成长,并没有被有效分配。那些產業轉移,導致越来越多的中層美国人失去了工作,產業空心化的威胁是巨大的。

我们要知道,所有的債務最終都是要兑现的,債務从来只会轉移,不会消失。如果,美国在激烈的外部竞争,以及繁雜的内部斗争中,没能够重新獲得絕對的领先優势,那么接下来就会很危险。

3,美股还能涨多久?

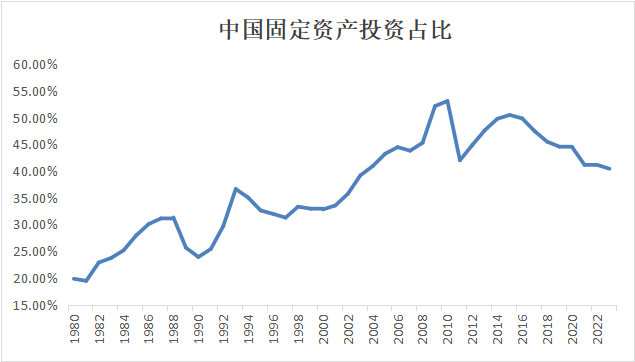

类似的例子,中国已經出现了。前些年,中国拼命加杠杆投資固定資產,现在中国的基礎設施在全球范围内,都是非常领先。固定資產投資在2010-2019年间,常年處于40-50%的区间。

結果,庞大的基礎設施建設,并没有帶来相對应的回報,地方政府債務危机出现。简单来說,居民收入增速不及预期→居民负債能力下降→房產价格上不去→房地產危机→賣地收入大幅缩水→地方政府債務危机爆發。

不过,美国还是很咱们不一样,美元是全球货幣,美国可以向全球轉嫁危机,以度过暂时的危机。只要其他国家还相信美国,資本就会借錢给美国,中国的錢也不会例外。

但,資本的無情是双向的,一旦美国的刺激政策,并不能帶来最終可以期待的好結果,那么資本的力量就会反噬。資本会抛售美元以及美元資產,增持黃金等替代品,到时候,美国的通胀就会起来。

就目前的資料来看,2020年初至目前,美国的債務总额累计增加了12.8万亿美元(36-23.2万亿美元),而同期GDP则增加了5.9万亿(21.5万亿-27.4万亿),如果考慮到2024年前三季度2.8%的增幅,GDP增幅也不会超过7万亿美元。也就是說,过去5年,美国平均增加約2美元的債務,才創造了1美元的GDP。

所以,美股这种依靠減税和債務支撑的牛市,现在正處在一个比較脆弱的阶段,正向的力量已經逐步兑现,而各种负向的力量正在积累。

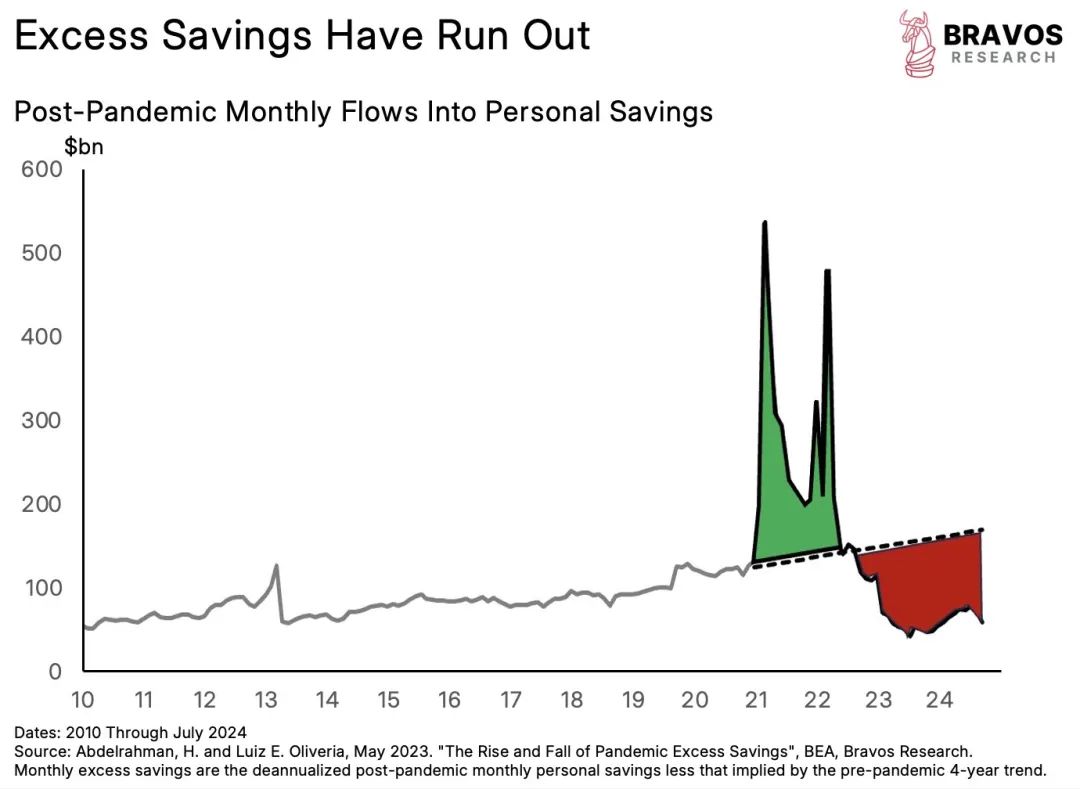

其一,美国的儲蓄正在逐步消耗殆尽。

超额儲蓄

儲蓄率

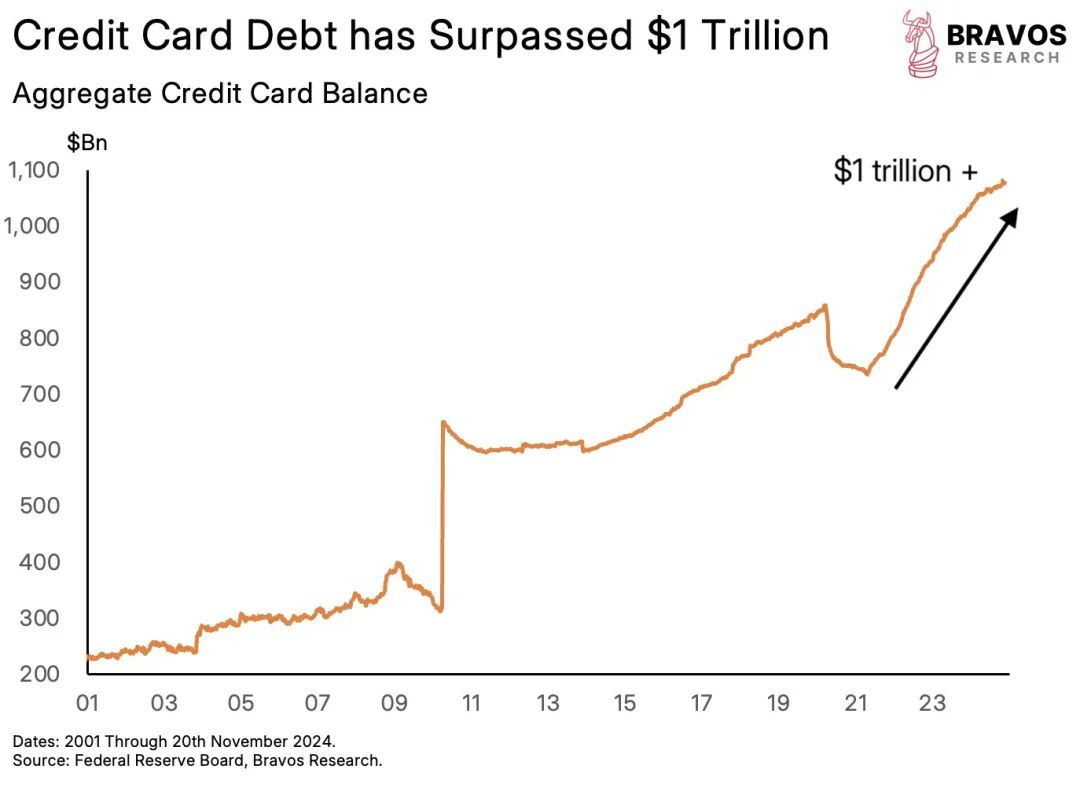

其二,高利率之下,信用卡账单日益增长,且違約率也达到了

信用卡債務总额

信用卡違約率

总之,现在的美股是處在一个相對危险度的位置,繼续上升的空间已經比較狭小相反,高處不胜寒。随着高利率的持续下去,通胀風险正在急剧上升。我们不能一邊相信美股还能持续上涨,一邊看着巴菲特持有3000亿美金的现金,这明顯是不合邏輯的。

从现在起,投資美股的人,一定要紧紧盯住通胀資料,因為这个資料是一个反映社会平衡状態的關键資料,2次通胀一旦重启,可能就意味着美股的牛市結束了。

至于什么时候,一个要看馬斯克的政府效率部是不是有效果,另一个要看明年特朗普政策的落實情况,最后还得看中国的刺激力度。

歷史相關文章:当然,關于美股的判斷,有很多的错誤,大家仅供参考即可,不作為投資建議。

本篇文章來源於微信公眾號: 白刃行走

文章末尾固定信息