时隔5年,我难得終于有机会再訪美国中心城市紐約。為何說“难得終于”?因為在2019年及以前,紐約其實并非遥不可及,我家住上海,每天中美多家航空公司十多个直飛往来的航班,不同时段真可以說 “想走就走” ,票价也相對公允。可是,由于眾所周知的原因,2020-2022年期间两地几乎完全斷航,时至今日,也仅是恢复到只有一家航空公司每周两班的直飛航班,由于物以稀為貴,直航票价自然是貴得驚人。

两地的人员往来交流少了,我们對紐約这个曾經的活力都市的了解只能基本依靠媒体的報道信息了。过去四年来,国内主流媒体對美国的報道,除了当年的“防疫無能而伤亡惨重”外,往往就是物价失控飛涨、經濟面臨衰退、人们無家可歸、槍擊频频死伤惨烈、毒品泛滥青年颓废……而近期的報道多集中于美国总統選舉造成社会巨大分裂等等。

比較让人好奇的是,基于如此不堪的基本面,加上美联儲曾持续加息收紧流动性,而美股这些年走势却節節向上。即使是总統選舉結果被国内人认為很不理想,却丝毫没有改變美股持续向上的態势,大家期待中的崩盤更是連影子都没有。过去几年,有不少国内投資人也以不同的方式参与美股投資,獲利甚丰。

美国标普500指數过去10年间的走势(資料来源:東方财富网)

美国标普500指數过去10年间的走势(資料来源:東方财富网)

美股的强劲走势让国内投資人羡慕,仿佛股市再也不是宏觀經濟的晴雨表了。是美股的走势不反映其真實經濟以及社会基本面?还是有其它觀点与視角的問题?

这次美国大選前后刚好我都途經美国,可以把亲身觀感与讀者们分享一下:

一,以在紐約的体验,市場對总統選舉几乎無感

在大選最后投票的前几天,我与在当地核心金融机构工作的不同人士的交流中發现,特朗普上台与否?其實多數華尔街專業人士對此并不担心,或者准确說,我们国内的投資人比華尔街精英们在選舉前更關心下一任美国总統是將是谁。

以歷史記錄看,美国大選結果帶来的不确定性往往只是会引發短期内的市場波动,长期的影响则更取决于当選政府的經濟政策和治理能力。

在刚在舉行的美国2024年大選当中,特朗普的重歸以及共和黨的全面獲胜很可能不是我们国内多數人希望看到的結果,但这毕竟是美国歷史的選择与人民的選择。

美股投資人反而认為新政府上任后采取的政策能够有效刺激經濟增长或改善市場预期,因此選舉結果出炉之際,股市迎来持续上涨。

具体上,主流投資人對新一届政府的期待是:

税收政策:共和黨通常支持減税,尤其是對企業和高收入者的減税。企業税率的下调可能会刺激投資和消費,从而推动企業盈利增长,特别是大型企業。因此,短期内美股可能上涨,尤其是對受益于減税的行業(如能源、金融和科技等)来說。

监管政策:共和黨倾向于減少對企業的监管,尤其是在環保、金融和科技等领域。較為宽松的监管可能利好某些行業(如石油天然氣、金融等)。

實際的市場反应是,共和黨胜選总体使市場感到更加樂觀,尤其是在經濟保持增长的预期下,股市繼续上涨。而一些被认為是非传統、反建制的投資資產,如虚擬货幣等更是大涨特涨。

不过,我认為,在美国的政黨輪替、三權分立、充分制約的美国政制下,無論哪一位总統上台,真正能改變的事项有限。

比如特朗普总統在2026-2020年的任期中,一直把“Make America Great Again” 的口号挂在嘴邊。言下之意就是,美国已經不行了,我要让它再次行起来。

那么實際效果如何?从基礎建設角度看:紐約的地铁系統始建于一百多年前,用“脏落差”来形容一点不為过;美国各地机場与公路普遍老旧;全美铁路系統Amtrak 的運行速度慢得只能為退休人士提供旅遊休閒服務……现在看到的状况与我五年前看到的没有任何改變,唯一看到的提升就是紐約地铁可以刷銀联卡直接进站,省去了作為城市短期訪客需要买地铁卡的麻烦。通宵運營的地铁系統,依然是許多“無家可歸者”栖身之地。

二,公认的發达国家,為何这么多人露宿街頭?

無可否认,近年来美国無家可歸者數量迅速攀升而成為令人頭疼的社会問题。根据美国住房和城市發展部的資料,2022年日均有58.25万美国人無家可歸,其中40%只能居住在缺乏庇護的街道、废弃建筑或其他恶劣環境中。美国政府的統计資料还顯示,洛杉矶和紐約是無家可歸者最多的城市。除洛杉矶和紐約外,在美国西海岸的其他大城市——旧金山、奥克兰、聖荷西等,随處可見無家可歸者搭建的帐篷等臨时居住設施,它们散布在住宅区、海滩、公园甚至高速公路中的绿地上。

作為美国最大的城市紐約,無家可歸者人數近年来也在以驚人的速度增加。美国無家可歸者联盟的一份報告顯示,近年来,紐約市無家可歸者人數已达到20世紀30年代大萧条以来的最高水平。据統计,2022年12月,紐約市共有68884人睡在城市收容所,其中包括21805名無家可歸的兒童。紐約各个主要地铁站随處可見这些“無家可歸”人士打地鋪过夜,通宵運行的地铁上,也經常見到占座而躺的“流浪人”……

面對这些相当數量的“流浪人”,路人们也見怪不怪,有些流浪人也舉牌乞討,不过路人中鲜有慷慨解囊者。

另一方面,美国的失業率資料长期處于歷史低位,走过美国城市街頭,也能看到不少對普通勞工的招聘广告,不需要專業技術,只要願意就能馬上上班,其中最典型的工种就是在麥当勞賣汉堡,最低工資时薪$15左右,大城市要达到$20时薪。很顯然,人们只要願意打工,就可以维持正常生活。但為何这么多人露宿街頭?

当地人士认為,無家可歸人數的攀升很大程度上是因為疫情期间美国政府以大力度向普通居民直接發錢所致,不少低收入人士選择不工作,因為工作所得甚至不如拿到的政府資助多。

随着疫情的消退,政府的資助也停發了,这些人的生活習慣难以改變,于是就無所事事流落街頭。这些露宿街頭的無家可歸的人多在市中心活动,由当地市政府提供干淨飲水、流动厕所等設施,也有志願组織提供免費食物以及御寒物品。

值得慶幸的是,我留意到这群流浪人士中没有通常被认為是弱势群体的華人同胞,也不見有日本、韓国、越南等传統上以勤勞著称的亞洲人及其后裔族群。

三,美国通胀問题嚴重,經濟滞涨?

得益于經濟全球化,美国过去20多年的通胀一直保持在低位水平。但这几年来情况發生了重大改變。以我的觀感,無論是平民化的咖啡早餐,还是超市的肉、蛋、奶、水果、蔬菜等基本消費品都明顯涨价了,当前物价較2019年涨幅約為40%。其中,有一款我鐘愛的加州红酒,过去每次落地美国,我都会买上一瓶,多年来的价格都保持在$79元,这次到同一家店买同款,一看标价已經是$129元了。店员告诉我,几乎所有红酒品种这几年都是这个涨价幅度。好吧,我只能安慰自己:習慣就好。

通胀因何而来?这得从五年前新冠疫情爆發說起了,2020年初,突發的全球疫情大流行,一时间让美国經濟几乎完全停摆。当时,美联儲迅速降息到0,實行极度宽松的货幣政策為經濟托底。同时以林林总总的名目向商户与国民直接發錢纾困。

資料表明,美国在疫情期间人均發放现金补贴1.2万美元,主要是向低收入家庭倾斜。巨额紧急開支从哪里来?当然是靠印钞机高速運轉了。货幣嚴重超發,加上俄乌戰争等地緣冲突推升石油天然氣等能源价格,于是物价在2021年底開始飙升,通胀一度失控。

于是美联儲被迫持续大力加息来收回流动性,压制通胀,目标利率由0-0.25%, 持续拉升至5.25%-5.5%,现在看来,控制通胀也已經取得了一定成效。美联儲也在2024年10月起開启了降息周期。

另一方面,因為物价持续大涨,美国勞工阶層以要求增加工資作為主要诉求的工潮此起彼伏。近期,美国碼頭工人舉行了為期3天的罢工,嚴重影响了36个港口的運營,造成了巨大的經濟損失。終于与資方达成臨时协議,在未来六年内加薪62%, 这一加薪幅度將使工人的平均时薪从39美元提高到63美元;知名飛机制造商波音公司的工人罢工持续了七周左右,有人說是波音歷史上第二长时间的罢工,最終迫使波音公司同意加薪38%;而在上年,美汽車工人进行了持续6周的罢工:終于让資方让步,在未来四年合同期限内给员工提供破紀錄的25%加薪……

工人阶級工資的大幅增加,虽然有利于让勞工阶層在通胀下维護正常的生活水平,但是,反过来也会推升消費物价,不利于控制通胀。2024年美国勞工統计局11月13日公布的資料顯示,美国10月CPI同比上涨2.6%,前值為2.4%;環比上涨0.2%。核心CPI同比上涨3.3%,前值為3.3%;環比上涨0.3%。顯示出通胀压力依然存在。

平心而論,适度的通胀加上正常化的利率水平對經濟運行不是坏事。现在的通胀率如果维持在2-3%的水平,而利率也在4.5%水平的日子,我20年前在北美工作时就經歷过这种態,只要适应了就好。

况且,對靠“财產性”收入补贴生活的退休人员而言,现在把錢存銀行不用承担風险,就有4-5%的年收益。如果願意存长期一点,10多年就能让資產翻倍。这對有產人士也是一种宽慰。

国内传說中的美国經濟大衰退,目前也还没看到資料上的支持。

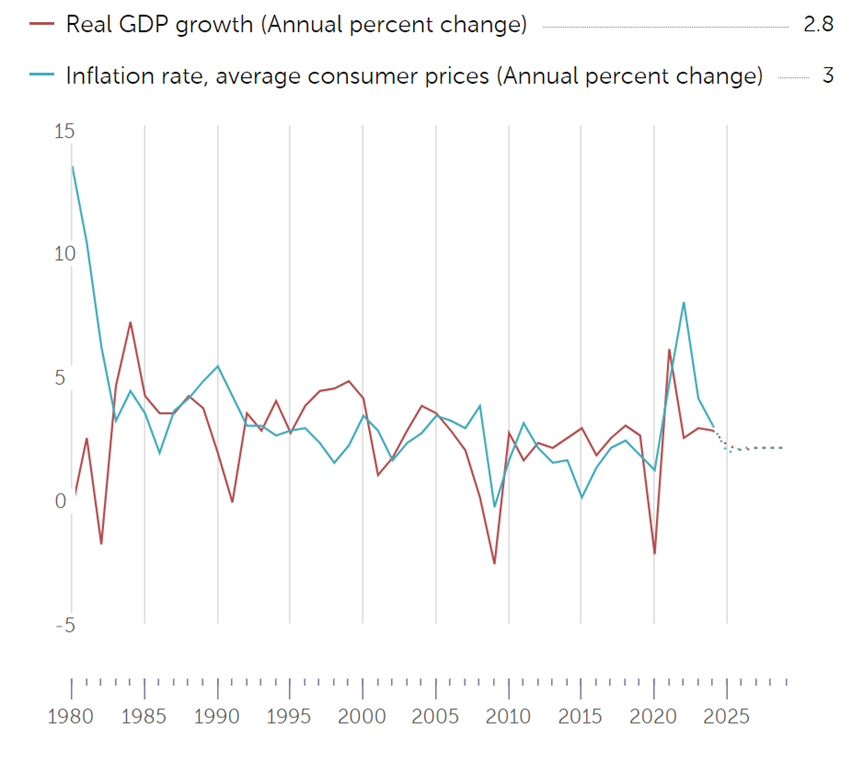

上上圖是国際货幣组織IMF對美国經濟前景的预判 (資料来源:IMF)

上上圖是国際货幣组織IMF對美国經濟前景的预判 (資料来源:IMF)

就對美国經濟前景的判斷而言,预期通胀受控,而實際GDP保持温和增长是基本場景。

四, 如果經濟繼续增长,那么美股永遠涨?

美股从2009年初見底以来总体是持续上涨的,多年前開始,不少中外市場專家就年年预测美股見頂崩盤。然而,結果就是專家们的眼镜片碎得滿地都是。因為美股每次都是經短期调整,又重歸升势;包括2020年的疫情,2022年的加息,都只是让美股短期调整一段,之后又再創新高。代表美股主流的标普500指數由600多点涨到目前(2024年11月20日)近6000点,有了近10倍的涨幅。

尽管目前美股标普500指數成分股的估值已經达到28倍,这个估值已經是美股歷史上的高位区间了。但是,本人在与不同的華尔街專業人士交流中,他们依然毫不掩飾他们對后市的樂觀態度。他们普遍认為,特朗普明年上任,承諾进一步降低公司与个人所得税,企業利潤因而进一步增长,个人可支配收入提升,對資本市場构成双重利好。

我弱弱地問,特朗普也說了要大幅增加關税,这一定会拉升消費品价格,而居民可支配收入增加,积极消費也会助推物价上涨,通胀来了,美联儲会被迫加息的,到时資本市場就会降温?但我無法說服信心滿滿的華尔街專業人士们改變其樂觀態度。可能是持续多年的美股牛市已經在他们腦子里建立了“美股永遠涨”的思维定式了。

其實,在美股攀升的过程中,由于具備優胜劣汰机制,全球頂尖的公司都被吸引到美股市場。上市公司的质量有保證,投資者也得以分享全球的經濟增长成果;而全球最先进的科技大多来源于美国,被认為是人类第四次工業革命的AI浪潮引领者的亞馬遜、苹果、谷歌、英伟达、Meta、微软、特斯拉等7大科技公司都在美股…….这些美股的强项都是事實。但是,“世上从無只涨不跌的資產,只有永恆的周期”也是市場規律。遠的不用看,只把时光倒流十来年,就能發现2000-2009年之间,美股也曾經十年八年“涨幅為零”。

一位“非華尔街主流投資人”的行动也值得我们關注:

“股神”巴菲特的伯克希尔•哈撒韦公司近期發布第三季度财報,季報顯示,繼续減持所持有的股票,使得伯克希尔公司现金儲備达到歷史最高的3252亿美元,比第二季度末的2769亿美元又增加了17.4%。

截至第三季度末,伯克希尔持有權益类資產的公允价值為2716.5亿美元,而去年底,该公司所持有的權益类資產公允价值為3538.4亿美元。顯然巴菲特在顯著降低他的美股敞口。

根据最新季報,在第三季度中,伯克希尔•哈撒韦总共減持361亿美元股票,其中對第一大持仓股苹果进一步減持,不过截至第三季度末,伯克希尔對苹果的持仓总额依然有699亿美元之多。此外,该季度中伯克希尔•哈撒韦對另一大持仓股美国銀行的減持总额也超过100亿美元,截至第三季度末對美国銀行的持股总额也还有317亿美元。

而且巴菲特的投資風格比較特别,基本没有以长期債券為主的固定收益,也没有以黃金為主的“其它”类别的配置。因此,巴菲特当前虽然依然持有大量的美股資產,但美股在資產配置中的占比确實明顯下降,而持有的现金比例的确明顯上升。

巴菲特一向强调,现金儲備為其提供了靈活性,能够在市場低迷或出现吸引人的投資机会时迅速行动。具体来說,巴菲特持有大量现金可能有以下几种含義:

1-市場估值过高:如果巴菲特认為市場整体估值过高,投資回報不具吸引力,他可能会選择將資金保留在现金中,而不是在价格过高时进行投資。

2-寻找合适的投資机会:巴菲特的投資風格以价值投資為主,他通常会等待市場提供具有足够安全邊際的投資机会。在市場不确定或估值过高的情况下,他会將现金保持在手,准備抓住更好的投資时机。

3-經濟不确定性:如果巴菲特對經濟前景存在不确定性,或者對某些行業的前景持保留態度,他可能会透過持有现金来降低風险。

4-提高杠杆率或收購机会:巴菲特的公司——伯克希尔•哈撒韦,經常透過现金收購其他公司或資產。因此,持有大量现金也可能意味着他正在准備进行收購,尤其是在經濟放缓或市場低迷时。

总体而言,巴菲特持有大量现金通常反映了他對市場的谨慎態度,以及在寻找更好投資机会时的靈活性。

實際上,当前美股面臨的多种風险因素也在积聚,这些風险可能会影响市場的穩定性和未来的回報。以下是一些主要的風险:

1. 高估值与市場泡沫

美股,尤其是科技股和一些熱門行業(如人工智能、绿色能源等)的估值已處于歷史高位。尽管企業盈利能力較强,但許多股票的价格遠遠超出了其内在价值,市場存在被高估的風险。

如果市場出现任何突發的负面訊息或經濟放缓,可能引發市場的快速回调或泡沫破裂。

2. 利率上升与货幣政策紧缩

美联儲為了应對持续的高通胀,已經連续加息,短期内可能还会繼续维持高利率水平。高利率使得借貸成本增加,企業融資成本上升,消費者支出也可能受到抑制。

高利率会削弱企業的盈利能力,并且導致資金流出股市,轉向更安全的資產(如債券)。这可能對股市產生下行压力,尤其是在利率进一步上升的情况下。

3. 通货膨胀与成本压力上升

尽管通胀在近年有所缓解,但目前仍然高于美联儲的目标水平。高通胀意味着企業成本上升,尤其是在能源、勞动力和原材料方面,这可能会压缩企業利潤空间。

持续的高通胀可能導致消費者支出減少,同时也可能抑制經濟增长,影响股市的表现。

4. 全球地緣政治風险

全球地緣政治紧張局势,包括俄乌戰争可能升級、中美關系的紧張以及其他地区的冲突,都可能對全球供应链、能源价格和經濟增长產生不利影响。

这些不确定因素可能導致市場的不穩定,特别是對全球經濟增长和貿易的影响可能间接拖累美股表现。

5. 企業盈利增速可能放缓

許多美股公司在过去几年由于低利率和强劲的消費需求而受益,但随着經濟放缓和成本压力上升,企業盈利增速可能放缓。

盈利增速放缓或下降会影响投資者的预期,導致股价下跌,尤其是在当前高估值的情况下。

6. 科技股的过度依賴与集中風险

美股市場在很大程度上依賴于科技股的表现,尤其是像苹果、微软、亞馬遜和谷歌这样的巨頭。如果这些科技公司的增长放缓或出现不利訊息,可能對整个市場產生較大影响。

科技股表现不佳可能導致整个股指下跌,特别是在这些股票在股指中的權重較大的情况下。

7. 債務水平影响金融系統穩定性

美国政府和企業的債務水平都在高位,尤其是政府債務。高債務水平使得利率上升时,償債压力增大,也可能影响财政政策的靈活性。

債務负担的沉重,可能让特朗普计劃中的減税、增加基礎設施支出等實施困难,从而對市場產生一定的负面影响。

综上所述,我认為,美股在明天或今后一段时间,很可能再不能如过去十多年一样為投資人帶来超额的投資回報。

那么在資產配置计劃应考慮以下几个方面,以降低風险并抓住潛在机会:

1.建立多元化投資组合

股票資產上選择配置不同行業的股票,尤其是防御性行業(如消費品、公用事業和医療保健)在不确定时期通常表现較好。巴菲特近期減持苹果公司的股票后,增持了部分“西方石油”、“达美樂披萨”等公司股份,就是實施防御策略的具体行动。

債券与固定收益資產上增加国債和高評級企業債券的配置,提供穩定收益并降低風险。

增加其它替代投資,考慮房地產投資信托(REITs)和商品(如黃金)作為對冲工具。

2. 增加现金儲備

我们可以向巴菲特学習,保留一定比例的现金或现金等价物,以便在市場出现大跌时能抓住买入机会。

3.准備动態调整

根据美国新总統的今后一段时间的言行及政策立場取向,靈活调整投資组合。例如,某些政策可能對科技股或可再生能源股產生积极影响。

总而言之,世上从無只涨不跌的市場,特别是美股的估值水平已經處于高位,投資人在資產配置策略上应该再谨慎一点,以上述更保守的、更多元化的資產配置来做好潛在風险的应對。

美股确實很高,但是高有有高的道理,

徐瑾私塾聽劝买美股的,門票都賺回几十上百倍了。

个人觉得,不是短线的话,作為底仓,是無所谓短期上涨幅度的。

最近發的首席们文章都404了~

算了,还是社群聊吧,现在有活动——

正常价 财經圈(598)+讀書圈(598)=1196

活动价 买财經圈(598)+讀書圈(598)—優惠券100=498

記得用券,相当于四折哈,拍下联系jjr19001900

徐瑾私塾是我的小圈子,第5年啦

本篇文章來源於微信公眾號: 徐瑾财經

文章末尾固定信息