台灣投資者買賣美股ETF的稅務問題詳解

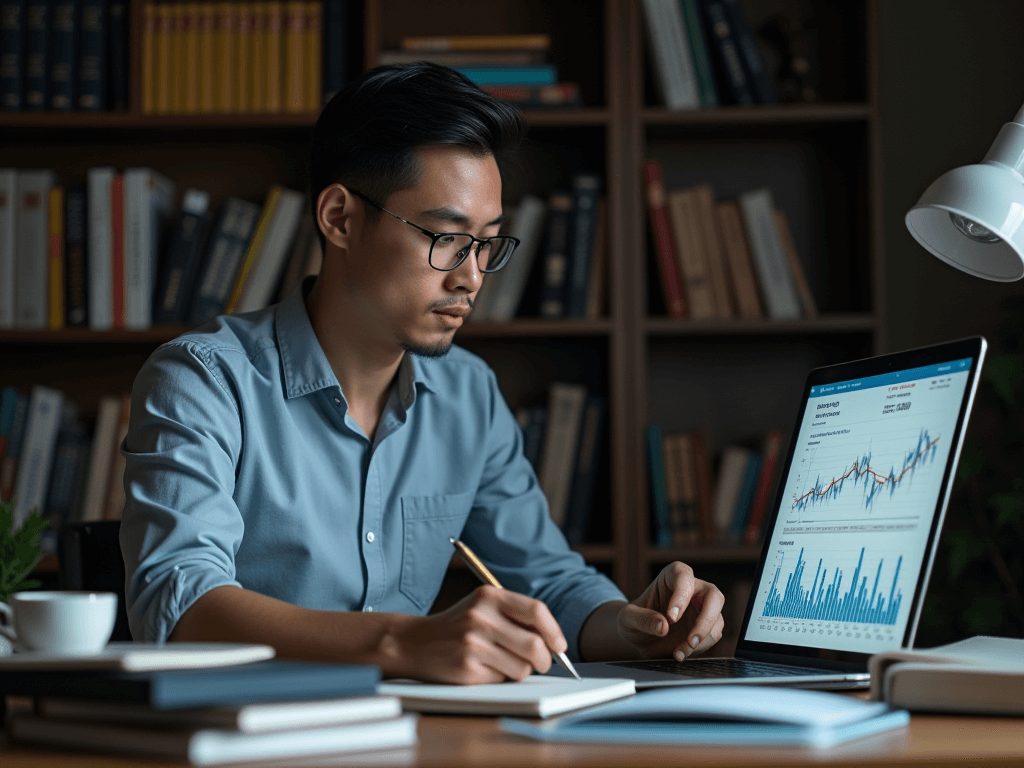

對於台灣投資者來說,美股ETF(交易所交易基金)因其低成本、高流動性和多元化的特性,成為投資組合中的重要選擇。然而,買賣美股ETF涉及的稅務問題卻常常讓投資者感到困惑。台灣投資者在投資美股ETF時,不僅需要了解美國的稅務規定,還需考慮台灣的稅務政策,以避免不必要的稅務負擔。本文將從美國稅務、台灣稅務、雙重課稅協定等多個角度,詳細解析台灣投資者買賣美股ETF的稅務問題,幫助投資者更好地規劃投資策略。💼📊

一、美股ETF的基本概念與投資優勢

美股ETF(Exchange-Traded Fund)是一種在美國交易所上市交易的基金,其特點是追蹤特定指數、行業或資產類別的表現。美股ETF的優勢在於低成本、高流動性和多元化,投資者可以通過購買一隻ETF,間接投資於多種資產。美股ETF的種類繁多,包括股票ETF、債券ETF、商品ETF等,適合不同類型的投資者。以下將詳細介紹美股ETF的基本概念與投資優勢,幫助台灣投資者更好地理解這一投資工具。

1. 美股ETF的定義與歷史

美股ETF是一種在美國交易所上市交易的基金,起源於1993年。其目的是讓投資者能夠通過單一投資工具,參與多種資產的投資。📜💡

2. 美股ETF的運作模式

美股ETF通過投資於特定指數或資產的成分股,將指數的表現以ETF的形式呈現給投資者。投資者可以像買賣股票一樣,在交易所買賣美股ETF。📊💼

3. 美股ETF的投資組合

美股ETF的投資組合涵蓋了多種資產,例如股票ETF追蹤標普500指數,債券ETF追蹤美國國債指數等。這使得其投資組合更加多元化,降低了單一資產的風險。🌍🏢

4. 美股ETF的費用結構

美股ETF的費用比率通常較低,例如VOO的費用比率為0.03%。低費用比率意味著投資者可以將更多的資金用於投資,從而提高長期回報。💰📉

5. 美股ETF的流動性

美股ETF的流動性極高,例如SPY的日均交易量超過1億股。高流動性意味著投資者可以輕鬆買賣美股ETF,而無需擔心價格波動的影響。📈💡

二、美國稅務對台灣投資者的影響

台灣投資者在買賣美股ETF時,首先需要了解美國的稅務政策,尤其是股息稅和資本利得稅的規定。美國對非居民投資者(如台灣投資者)的稅務政策與美國居民有所不同,這可能對投資者的稅務負擔產生重大影響。以下將詳細解析美國稅務對台灣投資者的影響,幫助投資者更好地規劃投資策略。

1. 股息稅的規定

美國對非居民投資者的股息收入徵收30%的預扣稅(Withholding Tax)。這意味著台灣投資者在收到美股ETF的股息時,會被扣除30%的稅款。📜💰

2. 資本利得稅的規定

美國對非居民投資者的資本利得(即賣出ETF的利潤)通常不徵稅。這意味著台灣投資者在賣出美股ETF時,無需繳納美國的資本利得稅。📈💼

3. 預扣稅的申報與退稅

台灣投資者可以通過填寫W-8BEN表格,向美國國稅局(IRS)申報非居民身份,以確保正確的稅務處理。在某些情況下,投資者可能可以申請退還部分預扣稅。📝📉

4. 美國稅務的影響

美國的稅務政策對台灣投資者的稅務負擔有重大影響,尤其是股息稅的預扣稅。投資者需要了解這些規定,以避免不必要的稅務負擔。⚠️📊

5. 稅務規劃的重要性

了解美國稅務政策後,台灣投資者可以通過合理的稅務規劃,降低稅務負擔,提高投資回報。💼📈

三、台灣稅務對美股ETF投資的影響

除了美國的稅務政策,台灣投資者還需考慮台灣的稅務政策,尤其是海外所得稅和基本稅額的規定。台灣對海外所得的稅務政策可能對投資者的稅務負擔產生重大影響。以下將詳細解析台灣稅務對美股ETF投資的影響,幫助投資者更好地規劃投資策略。

1. 海外所得稅的規定

台灣對海外所得(如美股ETF的股息和資本利得)徵收基本稅額。如果海外所得超過新台幣670萬元,則需繳納20%的基本稅額。📜💰

2. 基本稅額的計算

基本稅額的計算方式為:海外所得 × 20% - 已繳納的海外稅款(如美國的預扣稅)。這意味著台灣投資者可以將已繳納的海外稅款抵扣基本稅額。📊💼

3. 稅務申報的義務

台灣投資者需要在每年的5月申報個人綜合所得稅時,一併申報海外所得。未申報或申報不實可能面臨罰款或其他法律責任。📝⚠️

4. 台灣稅務的影響

台灣的稅務政策對美股ETF投資的稅務負擔有重大影響,尤其是基本稅額的規定。投資者需要了解這些規定,以避免不必要的稅務負擔。📉📈

5. 稅務規劃的重要性

了解台灣稅務政策後,台灣投資者可以通過合理的稅務規劃,降低稅務負擔,提高投資回報。💼📊

四、雙重課稅協定的影響

台灣與美國之間並未簽署雙重課稅協定(DTA),這意味著台灣投資者在買賣美股ETF時,無法享受雙重課稅協定帶來的稅務優惠。以下將詳細解析雙重課稅協定的影響,幫助投資者更好地理解其稅務負擔。

1. 雙重課稅協定的定義

雙重課稅協定(DTA)是兩個國家之間簽署的協議,目的是避免對同一筆收入進行雙重課稅。例如,如果台灣與美國簽署DTA,台灣投資者可能可以降低美國的預扣稅率。📜💡

2. 台灣與美國的稅務關係

由於台灣與美國之間並未簽署DTA,台灣投資者無法享受雙重課稅協定帶來的稅務優惠。這意味著台灣投資者需同時繳納美國的預扣稅和台灣的基本稅額。📊⚠️

3. 雙重課稅的影響

雙重課稅可能對台灣投資者的稅務負擔產生重大影響,尤其是股息收入。投資者需要了解這些規定,以避免不必要的稅務負擔。📉💰

4. 稅務規劃的策略

在沒有DTA的情況下,台灣投資者可以通過合理的稅務規劃,例如選擇資本利得較高的投資標的,以降低稅務負擔。💼📈

5. 未來可能的變化

未來如果台灣與美國簽署DTA,台灣投資者可能可以享受更低的稅務負擔。投資者應關注相關政策的變化。🔄📜

五、美股ETF的稅務規劃策略

在了解美國和台灣的稅務政策後,台灣投資者可以通過合理的稅務規劃策略,降低稅務負擔,提高投資回報。以下將介紹幾種常見的稅務規劃策略,幫助投資者更好地規劃投資策略。

1. 選擇資本利得較高的ETF

由於美國對非居民投資者的資本利得不徵稅,台灣投資者可以選擇資本利得較高的ETF,以降低稅務負擔。📈💼

2. 利用稅務優惠賬戶

台灣投資者可以通過海外投資賬戶或信託賬戶,降低稅務負擔。例如,某些海外賬戶可能提供稅務優惠或延遲繳稅的選項。💼📊

3. 分散投資策略

通過分散投資於不同類型的ETF,台灣投資者可以降低單一投資標的的稅務風險,實現資產的穩健增長。🌍📉

4. 定期評估稅務負擔

台灣投資者應定期評估其稅務負擔,及時調整投資策略,以應對稅務政策的變化。🔄📈

5. 尋求專業建議

在複雜的稅務環境下,台灣投資者應尋求專業稅務顧問的建議,以確保合規並最大化投資回報。👥💼

六、美股ETF的稅務申報流程

台灣投資者在買賣美股ETF時,需要按照美國和台灣的稅務規定,進行稅務申報。以下將詳細解析美股ETF的稅務申報流程,幫助投資者更好地履行稅務義務。

1. 美國稅務申報流程

台灣投資者需要填寫W-8BEN表格,向美國國稅局(IRS)申報非居民身份,以確保正確的稅務處理。📝📜

2. 台灣稅務申報流程

台灣投資者需要在每年的5月申報個人綜合所得稅時,一併申報海外所得。未申報或申報不實可能面臨罰款或其他法律責任。📊⚠️

3. 稅務文件的準備

台灣投資者應準備相關的稅務文件,例如美股ETF的交易記錄、股息收入證明等,以確保稅務申報的準確性。📄💼

4. 稅務申報的注意事項

在稅務申報過程中,台灣投資者應注意填寫正確的稅務信息,並保留相關的稅務文件,以備查驗。📝📈

5. 尋求專業協助

在複雜的稅務申報流程中,台灣投資者應尋求專業稅務顧問的協助,以確保合規並最大化投資回報。👥💼

七、美股ETF的稅務風險與應對策略

在買賣美股ETF時,台灣投資者可能面臨多種稅務風險,例如雙重課稅、稅務申報錯誤等。以下將詳細解析美股ETF的稅務風險與應對策略,幫助投資者更好地規避風險。

1. 雙重課稅的風險

由於台灣與美國之間並未簽署DTA,台灣投資者可能面臨雙重課稅的風險。投資者應通過合理的稅務規劃,降低稅務負擔。⚠️📉

2. 稅務申報錯誤的風險

稅務申報錯誤可能導致罰款或其他法律責任。台灣投資者應確保稅務申報的準確性,並保留相關的稅務文件。📝📈

3. 稅務政策變化的風險

稅務政策的變化可能對台灣投資者的稅務負擔產生重大影響。投資者應關注相關政策的變化,及時調整投資策略。🔄📜

4. 稅務風險的應對策略

台灣投資者可以通過分散投資、定期評估稅務負擔、尋求專業建議等方式,應對稅務風險。💼📊

5. 長期投資的心理準備

在複雜的稅務環境下,台灣投資者應具備耐心和信心,堅持自己的投資策略,以實現長期的投資回報。🧘⏳

八、美股ETF的稅務規劃案例與總結

通過實際案例,台灣投資者可以更好地理解美股ETF的稅務問題,並制定合理的稅務規劃策略。以下將介紹幾個稅務規劃案例,並總結本文的主要內容。

1. 案例一:選擇資本利得較高的ETF

一位台灣投資者選擇了資本利得較高的美股ETF,成功降低了稅務負擔,並實現了穩健的投資回報。📈💼

2. 案例二:利用稅務優惠賬戶

一位台灣投資者通過海外投資賬戶,降低了美股ETF的稅務負擔,並延遲了稅款的繳納。💼📊

3. 案例三:分散投資策略

一位台灣投資者通過分散投資於不同類型的ETF,降低了單一投資標的的稅務風險,實現了資產的穩健增長。🌍📉

4. 案例四:尋求專業建議

一位台灣投資者在複雜的稅務環境下,尋求專業稅務顧問的建議,確保了合規並最大化投資回報。👥💼

5. 總結與建議

通過本文的詳細解析,台灣投資者可以更好地理解美股ETF的稅務問題,並制定合理的稅務規劃策略。希望本文的內容能為投資者提供有益的參考,幫助大家在投資領域中取得成功。🌟📈

表格:台灣投資者買賣美股ETF的稅務問題總結

| 稅務項目 | 美國稅務規定 | 台灣稅務規定 | 雙重課稅協定影響 |

|---|---|---|---|

| 股息稅 | 30%預扣稅 | 20%基本稅額 | 無DTA,無法降低稅率 |

| 資本利得稅 | 通常不徵稅 | 20%基本稅額 | 無DTA,無法降低稅率 |

| 稅務申報 | 填寫W-8BEN表格 | 申報海外所得 | 需分別申報 |

| 稅務規劃 | 選擇資本利得較高的ETF | 利用稅務優惠賬戶 | 分散投資策略 |

| 稅務風險 | 雙重課稅 | 稅務申報錯誤 | 稅務政策變化 |

結語

台灣投資者在買賣美股ETF時,需同時考慮美國和台灣的稅務政策,以避免不必要的稅務負擔。通過本文的詳細解析,投資者可以更好地理解美股ETF的稅務問題,並制定合理的稅務規劃策略。希望本文的內容能為投資者提供有益的參考,幫助大家在投資領域中取得成功。🌟📈

文章末尾固定信息